بررسی صورتهای مالی سه ماهه نماد شستا نشان میدهد که سود خالص این شرکت با سقوطی ۸۸ درصدی مواجه شده است. با این حال تحلیل تکنیکال این نماد حاکی از رشد قیمت احتمالی آن است.

تاریخ انتشاريکشنبه ۱۵ آبان ۱۴۰۱ - ۰۹:۱۳

کد مطلب : 15458

تحلیل نماد شستا؛ سقوط آزاد سود تامین اجتماعی

۱

شستا از کجا شروع کرد؟

شرکت سرمایهگذاری تامین اجتماعی به عنوان یک مجموعه تخصصی در حوزه سرمایهگذاری در فروردین 1365 با سرمایه اولیه دو میلیارد تومان تاسیس شد. در ادامه 10 درصد از سهام این شرکت در بورس تهران عرضه گردید. هدف اصلی شستا مدیریت منابع مالی تخصیص یافته با رویکرد سودآوری در بازارهای سرمایه داخلی و خارجی از طریق فعالیت های تولیدی، خدماتی و بازرگانی است.

به علاوه سرمایه این شرکت در زمان عرضه اولیه هشت هزار میلیارد تومان بوده که پس از طی یک مرحله افزایش سرمایه هزار و 945 درصدی به 163 هزار و 601 میلیارد تومان رسید. گفتنی است سرمایهگذاری تامین اجتماعی با ارزش بازاری 130 هزار و 717 میلیارد تومان بزرگترین شرکت گروه «شرکتهای چند رشتهای صنعتی» محسوب میشود.

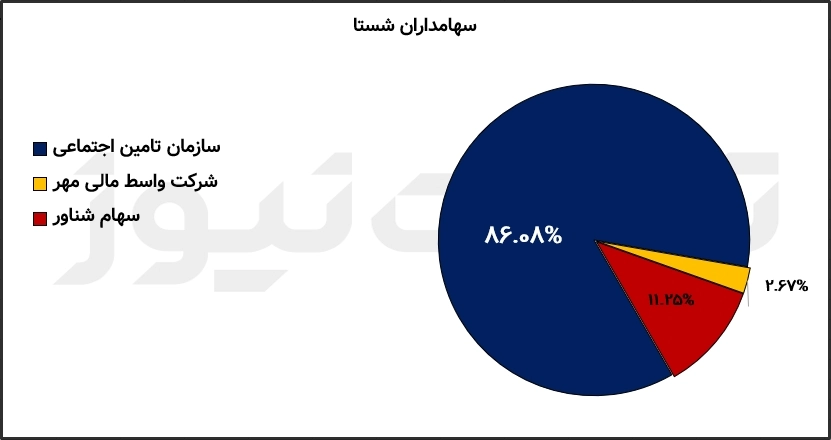

سهامداران تامین اجتماعی چه شرکتهایی هستند؟

بیشتر از 86 درصد از سهام این شرکت در اختیار خود سازمان تامین اجتماعی است. به علاوه شرکت واسط مالی مهر 2.67 درصد از سهام این شرکت را تصاحب کرده است. همچنین 11.25 درصد باقی سهام شستا در اختیار سهامداران خرد است.

سهامداران شستا

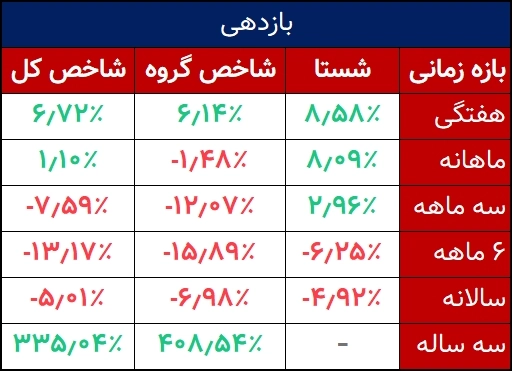

افت پنج درصدی سهام شستا در یک سال اخیر

همانطور که در جدول زیر مشاهده میشود شستا در بازههای زمانی هفتگی تا سه ماهه بازدهی بهتری از گروه خود و شاخص کل ثبت کرده است. همچنین در 6 ماه اخیر در حالی که شاخص کل کاهش 13.17 درصدی را تجربه کرده است سهام شستا افت 6 درصدی را به ثبت رسانده است. در بازه زمانی سالانه نیز سهام شستا نزدیک به 5 درصد افت قیمتی داشته که عملکرد قابل قبولی محسوب نمیشود.

بازدهی شستا و مقایسه آن با شاخص کل و همگروهیها

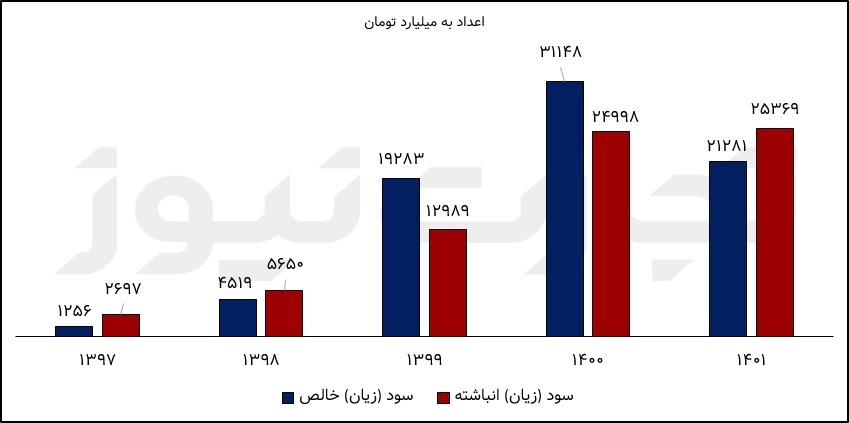

افت بیش از 30 درصدی سودسازی شستا

بررسی صورتهای مالی سالانه شستا نشان میدهد که این شرکت در سال مالی منتهی به خرداد 1401 با افت 32 درصدی سودسازی خود روبهرو شده است. به نحوی که سود خالص این شرکت از 31 هزار و 148 میلیارد در دوره مشابه سال 1400 به 21 هزار و 280 میلیارد تومان رسیده است.

روند پنج ساله سوددهی شستا

گفتنی است شستا در سال 1400 افزایش 62 درصدی سودسازی را تجربه کرده است. سود انباشته این شرکت نیز در پایان خرداد سال 1401 نسبت به مدت مشابه سال گذشته تنها یک درصد تغییر داشت و به رقم 25 هزار و 369 میلیارد تومان رسید.

همچنین صورتهای مالی سود و زیان سه ماهه شرکت تامین اجتماعی حاکی از آن است که شستا در سه ماهه سال 1401 با افت سنگین 88 درصدی سودسازی خود مواجه شده است. به طوری که این عدد از 176 میلیارد تومان در سه ماهه 1400 به 21 میلیارد تومان رسیده است.

گفتنی است در صورت مالی سه ماهه سال 1400 نیز کاهش شدید سود خالص شستا را شاهد بودیم. به طوری که شرکت تامین اجتماعی در این دوره افت 96 درصدی سود خالص خود را به ثبت رساند. به این ترتیب سود هر سهم یا EPS شستا به حدود صفر رسید.

سرمایهگذاری تامین اجتماعی موفق به ثبت چرخش قیمتی در هفته سوم مهرماه شد و از حوالی قیمت ۷۲۰ ریالی حرکت صعودی اخیر خود را آغاز کرد. محدوده حمایتی مشخص شده روی نمودار جایی بود که یک بار دیگر در آذر ماه ۱۴۰۰ باعث تشکیل پیوت در قیمت سهم شده بود.

رشد در انتظار شستا؟

بررسی نمودار قیمتی شستا در بازه زمانی شهریور ماه ۱۴۰۰ تا آبان ۱۴۰۱ حاکی از قرارگیری سهم در یک روند خنثی است. این در حالی است که در روند خنثی، انتظار بر نوسان قیمت بین دو محدوده شناسایی شده به عنوان دو سطح حمایت و مقاومت است. حال مهم ترین نکته تعیین سقف و کف قیمتی در این نوع روند است. محدوده ۹۱۵ تا ۹۲۰ ریال جایی است که به واسطه سه بار جلوگیری از رشد قیمت در شهریور و آبان ۱۴۰۰ همچنین در پایان اردیبهشت سال جاری، به عنوان مقاوت شناسایی شده است. کف این روند نیز همانطور که گفته شد محدوده ۷۲۰ ریالی است.

تحلیل تکنیکال شستا

شکست خط روند نزولی ۶ ماهه!

شستا از اردیبهشت امسال طی یک مسیر نزولی فرسایشی حدود ۲۲ درصد کاهش قیمت را تجربه کرده است. نکته حائز اهمیت شکست خط روند نزولی ۶ ماهه است که طی دادستدهای دیروز تالار شیشهای همسو با گام بلند شاخص کل در جهت رشد، با کندل ماروبوزو موفق به شکست این سد قیمتی شد.

سطحهای مقاومتی پیش روی سهم در گام اول محدوده ۸۳۴ ریال است. در قدمهای بعدی محدوده ۸۶۰ تا ۸۶۵ ریال نیز میتواند نقش یک سد در برابر حرکت قیمت را برای شستا بازی کند. وضعیت اندیکاتور مکدی نیز برای نمودار سرمایهگذاری تامین اجتماعی با کراس خط سیگنال همراه شده است. البته نقش اصلی اندیکاتور مکدی در کمک به معاملهگران در نشان دادن واگراییهایی است که میتوان احتمال رشد یا کاهش قیمت در آینده را با توجه به نوع واگرایی یاد شده ارزیابی کرد که در اینجا این اندیکاتور چنین سیگنالی به معاملهگران نمیدهد.

نکته قابل توجه دیگر افزایش حجم معاملات شستا است. روز شنبه 14 آبان جریان معاملات با افزایش حجم همراه شد. به نحوی که این حجم از معاملات از تاریخ 23 مرداد تکرار نشده بود. شکست قدرتمند خط روند نزولی همراه با افزایش حجم از احتمال کاذب بودن این شکست میکاهد. با این وجود باید دید که آیا شستا موفق به ادامه صعود خود میشود یا خیر.

لازم به ذکر است که تحلیل یاد شده صرفا جنبه خبری داشته و نمیتواند مبنی خرید یا فروش قرار گیرد.