تاریخ انتشاردوشنبه ۲۸ آذر ۱۴۰۱ - ۱۲:۱۷

کد مطلب : 16720

سفته چیست؟

۰

در واقع ریشه به وجود آمدن بیشتر اسناد تجاری به این علت است که جا به جا کردن پول برای انجام معاملات کاری سخت و پرخطر بوده و هنوز هم کاری پرخطر است. البته این روزها سفته در بیشتر موارد حکم ضمانت را دارد و در بیشتر موارد برای انجام معاملات از چک استفاده می شود.

سفته بانکی سندی است که به موجب آن امضاء کننده متعهد میشود تا مبلغی را در موعد معین یا عندالمطالبه در وجه حامل یا شخص معین یا به حواله کرد او بپردازند. علاوه بر امضاء یا مهر متعهد باید مشخص کننده مبلغ تعهد شده، گیرنده وجه و تاریخ نیز باشد.

نکته مهم در مورد سفته این است که این سند تجاری هنوز هم بعد از مدت زمان زیادی که از وجود آن می گذرد جایگاهی شبیه به چک پیدا نکرده و حتی قوانین مربوط به سفته، نسبت به چک برای بسیاری از مردم ناشناخته است.

سَفته یا سُفته؟ کدام صحیح است؟

در مورد تلفظ این سند که اغلب به صورت، سَفته یا سُفته است هم باید بگوییم، با وجود اینکه در عرف از این سند تجاری با عنوان سَفته یاد میشود، اما سُفته عبارت صحیح است.

سفته در چه مواردی کاربرد دارد؟

بطور کلی سفته در موارد زیر مورداستفاده قرار میگیرد:

- برای پرداخت مبلغ بدهی در زمان و موعد مقرر که بین دونفر رد و بدل میشود

- جهت ضمانت وام که توسط فرد وام گیرنده به با بانکها داده میشود

- جهت انجام تعهدات قراردادهای پیمانکاری و حسن انجام کار از پیمانکار گرفته میشود.

سقف سفته چقدر است؟

در هر برگ سفته اطلاعاتی در مورد سقف آن نوشته شده است مثلا سفته تا سقف 300.000.000 میلیون ریال. شما باید عددی معادل و یا کمتر از آن را در برگه سفته بنویسید. حتما مبالغ را به حروف نیز بنویسید تا امکان خطا کمتر شود.

مهمترین نکته در قوانین سفته این است که مبلغ تعهد داده شده، در سفته باید در تاریخ مشخص و یا حتی عندالمطالبه پرداخت شود.

مبلغ ذکر شده در سفته تنها به کسی پرداخت می شود، که سفته در وجه او صادر شده و اگر بخش نام سفته خالی یا در وجه حامل ذکر شده باشد مبلغ سفته به کسی تعلق می گیرد که سفته در دست او باشد.

البته خوشبختانه سفته دارای سقف است و برای مثال یک سفته ده میلیون ریالی تنها همین اندازه تعهد مالی به همراه دارد. امکان درج مبلغ دلخواه مانند چک در سفته وجود ندارد. برای رسیدن به مبلغ دلخواه باید به همان اندازه سفته تهیه کنید.

نحوه صدور سفته

همانطور که توضیح دادیم باید سفته را بخرید. در نحوه صدور سفته نیز باید یکسری موارد رعایت شود، تا سفته در مقام سند تجاری باقی بماند. در توضیحات حقوقی در مورد قوانین سفته معمولا عنوان می شود، که اگر نکات صحیح در صدور سفته رعایت نشود سفته دیگر حکم یک سند تجاری را ندارد و تنها یک سند عادی در نظر گرفته می شود. در این صورت دیگر مزایای اسناد تجاری شامل آن سفته نخواهد بود.

– شرایط سفته چیست؟ نوشتن مبلغ مشخص

علاوه بر محدودیتی که در مورد مبلغ سفته وجود دارد باید مبلغ مورد نظر که قطعا کمتر یا برابر با سقف سفته است در سفته درج شود. مبلغ سفته باید به حروف نوشته شود تا از سو استفاده از سفته جلوگیری شود.

– تاریخ صدور سفته چیست؟

طبق قانون اسناد تجاری تاریخ صدور سفته نیز باید در آن ذکر شود، در غیر این صورت سند ارزش تجاری نخواهد داشت. تاریخ مورد نظر باید روز و ماه و سال را در بر داشته باشد و به حروف هم نوشته شود.

– نام گیرنده در سفته

یکی دیگر از شرایط سفته، نوشتن نام گیرنده در سند است. به عبارتی نام گیرنده که به عنوان طلبکار تعهد مورد نظر شناخته می شود، در سفته نوشته شود. همانطور که توضیح دادیم اگر نامی در سفته ذکر نشود، هویت سفته در وجه حامل خواهد بود. برای امنیت بیشتر بهتر است حتما نامی در سفته نوشته شود.

– مهمترین قانون سفته، تاریخ پرداخت سفته

تاریخ پرداخت سفته را می توان مهمترین بخش از آن دانست. در صورتی که تاریخ پرداخت در سفته نوشته نشود، سفته در زمان حال قابل وصول و ادعا خواهد بود و شخص دارنده هر زمان می تواند برای دریافت مبلغ آن اقدام کند. بهتر است تاریخ پرداخت نیز شامل اعداد روز و ماه و سال (به عدد و حروف) باشد.

– امضا یا مهر صادرکننده سفته، کجای سفته باید امضا شود؟

با درج مهر یا امضای صادر کننده سفته، تعهد وی در قبال این سند تجاری آغاز می شود. نکته مهم در مورد امضا یا مهر سفته این است که این مورد و همه مواردی که پیشتر گفتیم باید توسط صادر کننده در سفته ذکر شود.

– قیمت سفته در سال 1401 چقدر است؟

قیمت سفته در سال 1401 به این شکل محاسبه می شود که به ازای هریک میلیون تومان سفته، باید مبلغ پانصد تومان پرداخت کنید. این مبلغ در بانک ملی نیز مورد تایید است و شما نباید مبالغ بیشتری را پرداخت کنید.

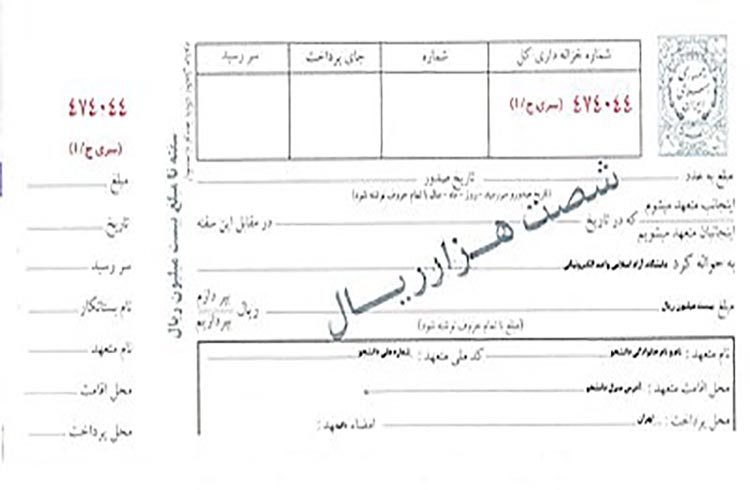

تصویر سفته، اصلیترین اطلاعات در مورد سفته

در ادامه مقاله، اصلیترین اطلاعات در مورد سفته یعنی تصویر و شکل سفته را آوردهایم. همانطور که میبینید عکس سفته شامل قسمتهای مختلفی است که باید توسط فرد متعهد تکمیل و امضاء شود.

معرفی انواع سفته

سفته از این جهت دارای انواع مختلفی است، که برای کاربردهای مختلف مورد استفاده قرار می گیرد. البته به این موضوع اشاره کردیم که در حال حاضر سفته، بیش از هر چیز برای ضمانت مورد استفاده قرار می گیرد، اما سفته در بسیاری از موارد برای پرداخت وام، تضمین حسن انجام کار، مطالبه دینی و … مورد استفاده قرار می گیرد. البته در نهایت همه این موارد با یک نوع سفته قابل انجام است و انواع سفته با ظواهر مختلف در واقع وجود ندارد.

در ادامه به برخی از مهمترین کاربردهای سفته اشاره می کنیم:

- پرداخت کالا در معاملات

- تضمین اجرای تعهدات

- تضمین پرداخت اقساط وام

- استخدام و حسن انجام کار

آیا سفته هم مانند دیگر اسناد تجاری همچون چک قابلیت انتقال دارد؟

بله، در قوانین سفته در هر صورت امکان انتقال سفته وجود دارد. در صورتی که نامی در سفته ذکر نشده باشد راه انتقال آن این است که حامل آن تغییر کند. سفته در دستان هرکس باشد به او منتقل شده است. در صورتی که در سفته نامی هم ذکر شده باشد می توان آن را پشت نویسی کرده و به شخص دیگری انتقال داد.

سامانه الکترونیکی سفته چیست؟

خزانه داری کل کشور، طراحی و پیاده سازی سامانه سفته و برات الکترونیکی را در چارچوب پروژه خزانهداری الکترونیک با همکاری دستگاههای ذیربط و شبکه بانکی در دستور کار خود قرار داده است. ارائه خدمات سریع و دقیق به مردم و قطع زنجیرههای واسطه در ارائه اوراق مذکور، جلوگیری از وقوع جرائمی مانند جعل و سوء استفادههای احتمالی از اوراق ذکر شده و اصالت و اعتباربخشی با امضای دیجیتال توسط وزارت امور اقتصادی و دارایی و بانکهای عامل از جمله مزایای سفته و برات الکترونیکی عنوان شده است.